Kitnets normalmente são mal vistas no mercado imobiliário. As pessoas são apegadas ao status de estar lidando com imóveis bonitos, bem localizados, caros, dispendiosos e nem sempre tão rentáveis. Ganha quem é mais pragmático e menos apegado às aparências.

Também chamados de quitinetes ou studios, são versões contemporâneas das antigas pensões e cortiços.

O que é relativo, uma vez que quando olho um edifício residencial de apartamentos em bairros de classe média ou alta, nada mais vejo do que “cortiços de rico”. Um pouco mais ajeitados e limpos, mas ainda assim, cortiços: moradias apertadas, empilhadas e sufocantes.

Kitnets são consideradas formas simplórias de investimento, normalmente realizadas por investidores de classe média, os quais não possuem conhecimento (e propensão ao risco) para assumir investimentos financeiros mais sofisticados.

Tem de tudo no mercado, desde:

- aluguel de quartos, com banheiros e lavanderias compartilhados, ao velho estilo de pensão;

- quarto e banheiro, ao estilo de suítes de hotel mensais;

- quarto, cozinha e banheiro, a kitnet propriamente dita;

- e quarto, sala, cozinha e banheiro, o que já configura um apartamento padrão.

Se tiver mais de um quarto, ou ultrapassar os 30m², já não se enquadra exatamente como kitnet, embora essa classificação não seja rígida.

De forma geral são várias unidades no mesmo terreno, ou 2 ou 3 unidades nos fundos do terreno onde o proprietário reside e busca alguma renda extra e passiva. Normalmente a intenção é oferecer moradia de baixo custo para jovens que estão iniciando a vida: estudantes, trabalhadores, imigrantes e casais.

O que observamos na verdade, é que de simplório este investimento pouco tem; o que falta na verdade é profissionalização por parte dos proprietários no sentido empresarial do termo, com uma postura determinada a reduzir riscos e prejuízos, maximizar os lucros e otimizar os processos operacionais do negócio.

Uma questão de matemática

Para saber se vale a pena investir em kitnets, ou no aluguel de imóveis, tudo começa com ponderação sobre a inflação, a qual corrói o poder de compra do nosso dinheiro.

A média da inflação nos últimos 20 anos gira em torno de 6% ao ano, o que é muito. Se você tem 10.000 reais em 01 de Janeiro, em 31 de Dezembro ainda terá “10.000” porém o poder de compra desses 10 mil estarão em torno de 9.400. No dilmesco ano de 2015, a inflação de 10,67% trouxe esta redução para abaixo de 9.000 reais.

Inflação é um monstro financeiro e nas suas decisões, você deve sempre lembrá-lo e se proteger dele.

Até uns 6 anos atrás, a poupança rendia cerca de 6% ao ano, sob o que, a grosso modo, poderíamos dizer que ela ao menos compensava a inflação. Hoje a poupança rende miseráveis e criminosos 0,1% ao mês, 2% ao ano.

Fundos de Investimento em geral como CDB, LCI, LCA rendem atualmente qualquer coisa em torno de 5% ao ano. As Letras do Tesouro, numa certa modalidade, rendem 3,90% acima da inflação, desde que você empaque seu dinheiro lá até 2055.

![]()

Ou seja, grave bem isto: No geral, fundos de Investimentos financeiros apenas compensam a inflação e quem ganha com eles são seus administradores.

E aqui alguns tipos de imóveis – não todos os imóveis – entram como uma vantagem: Eles também rendem pouco ao mês, normalmente menos de 0,5% ao mês ou ~5% ao ano (embora isto possa ser otimizado). Porém o valor do seu capital representado pelo valor do seu imóvel se reajusta não só com a inflação como pela própria valorização do mercado. Sim, pode acontecer um fato inesperado e desvalorizá-lo, mas é raro, a tendência geral no segmento de imóveis é pela valorização ou, ao menos, pela manutenção do valor. Sim, caso você decida vendê-lo, pode levar anos até vender, mas tá lá, é seu.

E porque eu falei “alguns tipos de imóveis”? Alguns imóveis já depreciados, seja pela má localização, má vizinhança, pelo tempo de construção (muito antigo) ou outros fatores podem significar perdas. E isso vale também para imóveis em boas condições, como casas e apartamentos muito grandes e luxuosos, os quais demandam despesas altas, e nem sempre se encontra rapidamente os inquilinos adequados para ocupá-los. Quanto mais caro o apartamento, maior será o condomínio, pesando para o inquilino, e menor será esta porcentagem, muitas vezes mal passando de 0,3% ao mês.

O aluguel de um apartamento padrão médio ou grande raramente chega a 0,5% do valor do imóvel, o que é baixíssimo. Se investir em kitnets não compensasse, investir em apartamentos padrão compensa menos ainda, a não ser que seja um bom apartamento para você mesmo morar. Fora que 5 ou 6 meses de desocupação já lhe tomam os dois primeiros aluguéis em condomínios e outras despesas acumuladas.

Resumindo tudo até aqui: Tudo depende da sua análise do contexto geral envolvendo o imóvel em questão, com todos – TODOS – os fatores de rendimento e despesa colocados na ponta do lápis, ponderados em relação à inflação (IPCA e IGPM).

Um conjunto de kitnets, portanto, deve ser pensado nesses termos:

- um terreno em conta, minimamente bem localizado, de modo que seu inquilino não leve mais de 15 ou 20 minutos até seu trabalho ou estudo.

- uma construção robusta, espartana, sem muito fru-fru de no mínimo 6 unidades; quanto mais unidades, a desocupação de uma será compensada pelas outras que permanecem locadas. Igualmente, quanto mais unidades, menores os custos gerais de manutenção do empreendimento.

- uma administração atuante e dinâmica – você vai ser seu próprio corretor – evitando vacância (a qual costuma ser menor nesse segmento).

…e assim você conseguirá facilmente passar do 0,5% beirando até 1% ao ano.

Mas essa conta quem vai fazer é você, de acordo com sua situação.

Inconvenientes

As kitnets possuem os seguintes inconvenientes, e falo por experiência própria:

Vacância – Este problema você resolve mantendo um ambiente sadio para convivência, cobrando um valor justo, que o inquilino possa pagar e prefira continuar do que procurar outra. E mediante desocupação, anunciar IMEDIATAMENTE nos canais disponíveis enquanto reforma e reajeita a kitnet para realugar.

Inadimplência – Tive poucos problemas assim em 5 anos de atuação. E melhorou muito depois que passei a pedir comprovante de renda ou trabalho. Essa solicitação já filtra muitos aventureiros. Eventualmente um inquilino poderá ser demitido ou passar por dificuldades, você terá que ser paciente e diplomático procurando solucionar o problema da melhor forma possível. Não maltrate seus inquilinos, especialmente se já pagaram vários alugueis. Eventualmente você vai perder o último aluguel até que ele encontre um lugar pra ele, mas faz parte do show, e na soma geral, nós proprietários ganhamos muito mais do que perdemos, então temos que ser humanos.

Manutenção – Aqui é que está a verdadeira incomodação que espanta muita gente do ramo. Princesas e Princesos acham que basta comprar o imóvel, alugar e será só alegrias. Não será. Lidar com imóveis exige que eventualmente lidemos com sujeira, destruição, prejuízos, reformas, e problemas recorrentes. Aqui entra a profissionalização: Você vai entrar pro ramo ciente que os problemas virão e sua função é resolvê-los. Inquilino reclamou? Não reclame e resolva. E agradeça aos céus por estar numa posição tão privilegiada. Aqui você não é meramente investidor, você é Empresário de Habitação, uma ocupação muito digna, diga-se.

Conforme a renda obtida, o ideal é manter contato com uma pessoa confiável para limpezas e outra para manutenções.

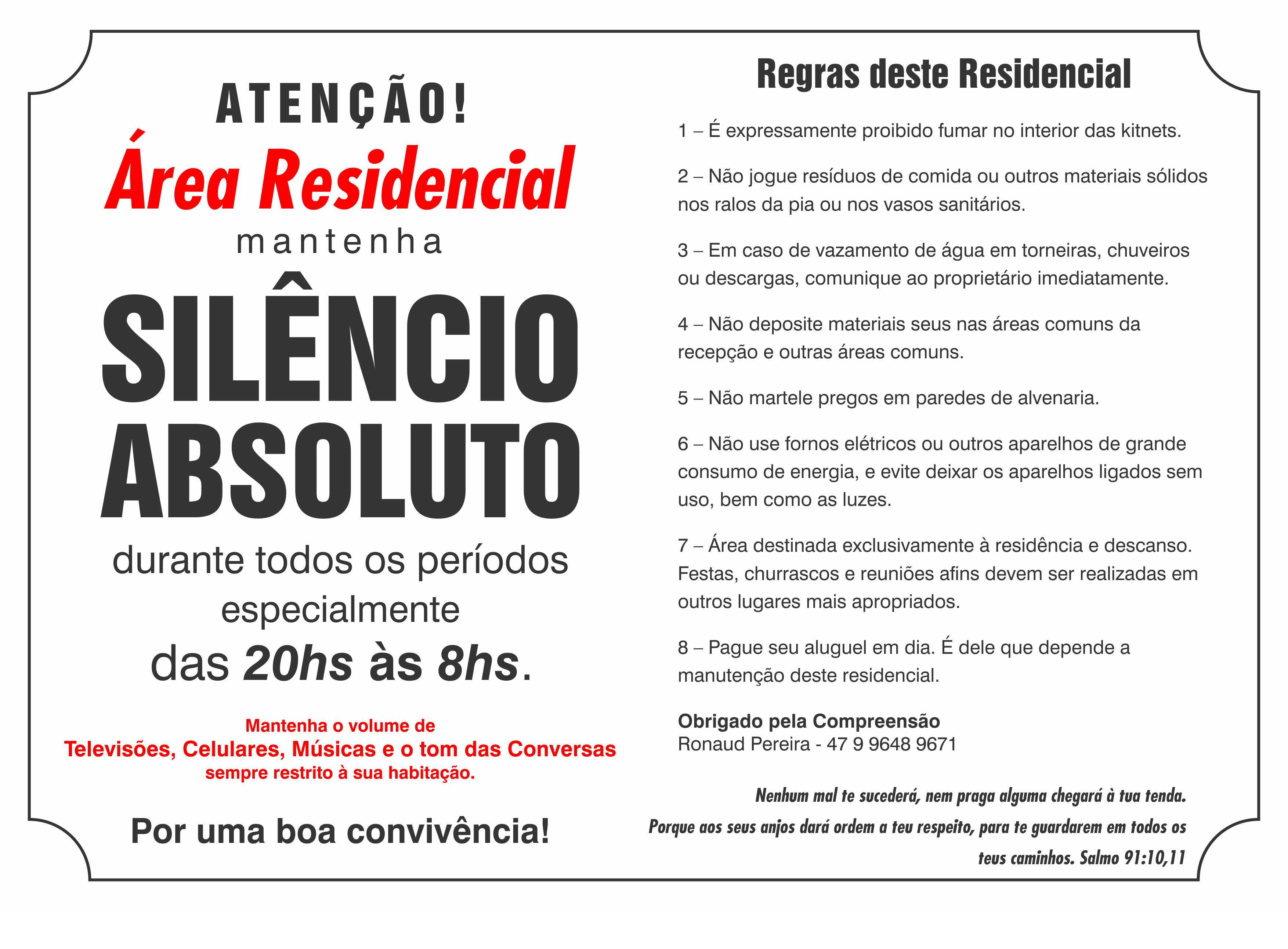

Convivência entre os inquilinos – Você terá que estabelecer bem as regras de convivência, colar placas impressas com as regras espalhadas pelo edifício, e, muito importante: Alertar os inquilinos dessas regras no momento do fechamento do negócio, avisando-os que você cobrará caso as regras não sejam seguidas. Depois você se sentirá mais autorizado para eventuais cobranças. Seja firme, porém educado.

Exemplo de placa que eu fixo nas minhas kitnets

A verdade é que alguns inquilinos, de natureza insubordinada, não vão obedecer. Mas faz parte. Por isso é importante, caso você construa suas kitnets do zero, pensar bem e RESOLVER já no projeto, os seguintes pontos:

- Iluminação

- Ventilação

- Privacidade, especialmente no tocante a barulhos e isolamento acústico.

Uma questão também de perfil pessoal

Se você odeia os procedimentos relacionados à manutenção de imóveis, evidentemente o segmento como um todo não é para você e, se quer investir com segurança, o investimento no Tesouro Direto pode ser uma boa saída. Mas se você tiver predisposição para estas tarefas, for jovem, tiver alguma ambição e estar disposto a assumir a postura de empresário, o segmento de habitações de baixo custo pode ser uma excelente saída.

Enviar a um Amigo

Enviar a um Amigo  Imprimir

Imprimir

Bruna

11 de novembro de 2023 as 11:30

excelente reflexão sobre o assunto !!!!!